こんにちは、さいとうです。

今回は、

・Makerって何なの?

・DAIとMKRの違いとは?

・どうやって使う?

という方向けに解説します。

実際にぼくがリサーチしてみて思ったのは、「情報がまとまっていない」ということ。

ですので、そういった背景もあり、いくつかの記事を参考に、わかりやすくまとめました。

これを読んでわかるのは、

・ステーブルコイン「DAI」+ガバナンストークン「MKR」を発行している

・DAIは、イーサリアムなど30種以上の仮想通貨担保に発行

・MKRがあれば、プロジェクト(貯蓄率、担保など)の決定に関わることができる

です。ぜひ、参考にしてください。

■Maker

Makerは、2015年構想され、2017年12月発表された、DeFiプラットホームです。

管理者がいない組織「MakerDAO」が運営し、ステーブルコイン発行・管理します。

・自立分散型組織の略称

・「だれか」でなく「みんな」で管理しようという組織

・そのため銀行や取引所のように、「管理者」がいない

・運営に関わるための「トークン」を持っていれば、だれでも投票や決定に参加できる

期待値

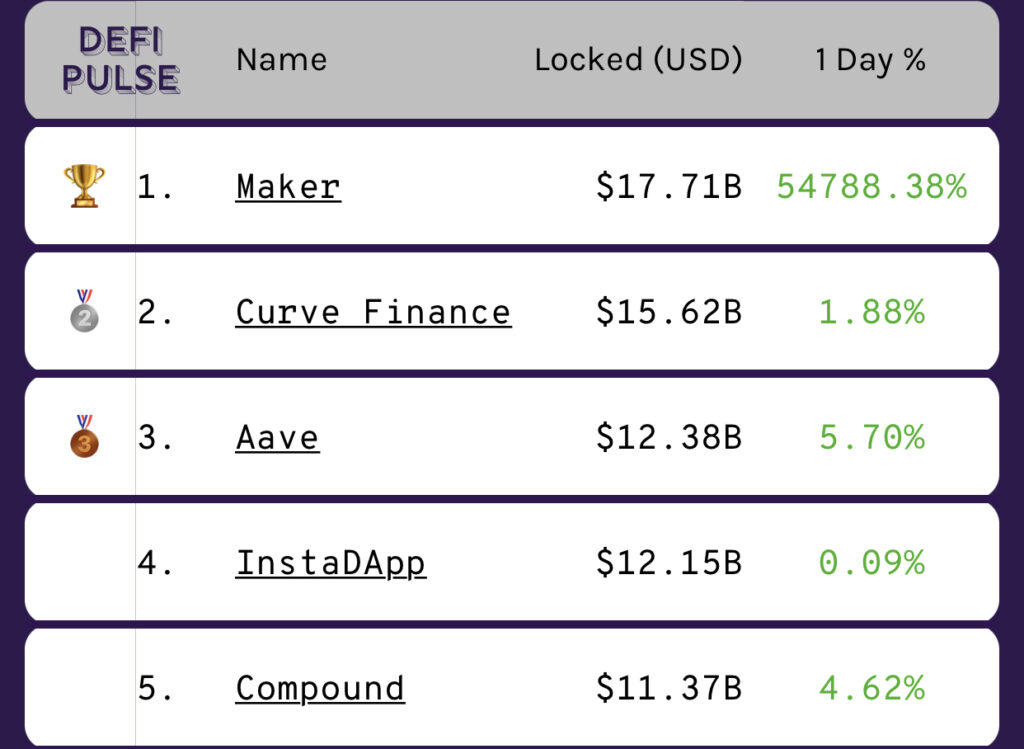

Makerは、「最初の大規模DeFiプロジェクト」としても知られている老舗プロジェクト。

それにもかかわらず、預かり資産ランキングも、1位〜3位を推移する、有名なDeFiプロジェクトの1つです。

2つの仮想通貨を発行

Makerの特徴として、

・ステーブルコイン「DAI」

・ガバナンストークン「MKR」

の2つの仮想通貨を、発行していることが特徴です。

これによって、ステーブルコインの発行・管理を、分散的に運営できるのが、Makerになります。

■ステーブルコイン「DAI」

【DAIの特徴3選】

・非中央集権的

・価値が安定的

・発行量<担保量テザー社のように管理者がおらず、30種類以上の仮想通貨を担保にでき、発行×1.5倍の担保が必要になる。

ステーブルコインといえば、「DAI」は代表格。— さいとう @ DeFiブロガー (@saito_pickNEWS) November 1, 2021

「DAI」は、仮想通貨を担保に発行されるステーブルコインです。

ステーブルコインには、

・法定通貨担保型

・暗号通貨担保型

・無担保型

の3種類あり、DAIは「暗号通貨担保型」となります。

また、時価総額が25番目に大きい仮想通貨となり、アクティブアドレス数は、テザー社が発行するステーブルコインUSDTよりも、多い。

今や、最も有名なステーブルコインの1つで、取引、使用、保有、DeFiなどに利用されます。

たとえば、MakerでDAIを発行し、貯蓄して得られる「金利」を、UniSwapやCompoundなどレンティングに入れて、「金利」を得るやり方など。

つまり、二重に「金利」を得る方法です。

だれでも作れる&分散的

DAIは、だれでも発行でき、運営も分散的という特徴があります。

・だれでも作れる

発行は、仮想通貨を持っていれば、それを担保にDAIを発行できます。

まず、担保を預ける金庫「Vault」を用意し、イーサリアムなど仮想通貨を預け、DAIを発行。

使わず眠っている仮想通貨があれば、DAI発行に使う、というのもアリですね。

・発行は「機械」

また、人や組織でなく、アルゴリズムが発行を管理するので、「分散的」ともいわれます。

ステーブルコインで有名な「USDT」は、テザー社が発行するステーブルコインに、米ドルの価値を紐づけて存在します。

しかし、あくまでテザー社まかせの運用となるので、「集権的」となってしまいます。

しかし、DAIはCDP(Collateralized Debt Postions)というアルゴリズムが、発行を管理してくれることで、米ドルに紐づいた、ステーブルコインを発行可能。

これによって、運営まかせにならないのが、DAIとなります。

安定した価値

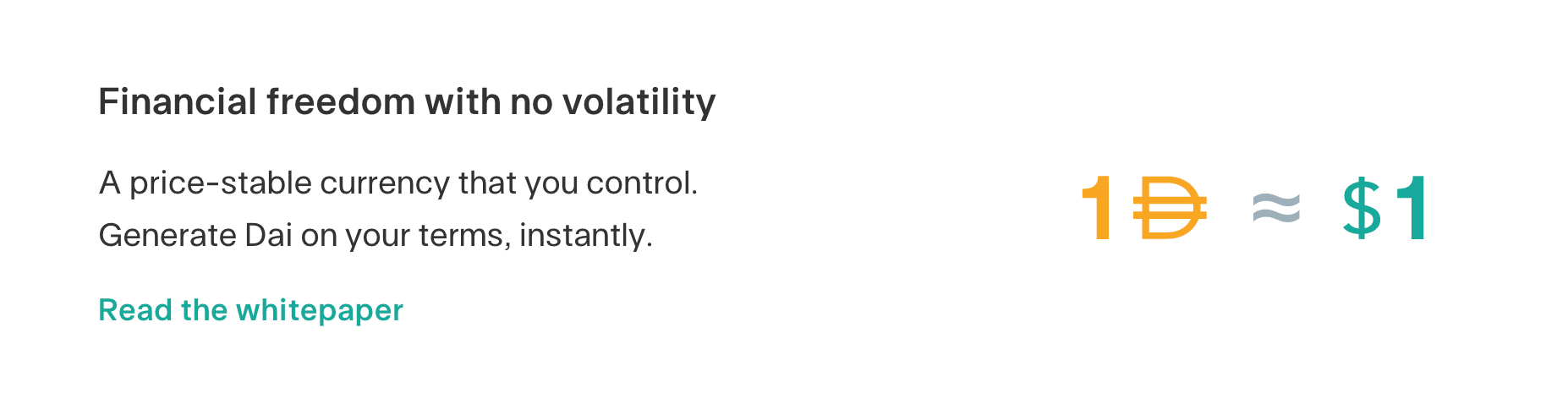

DAIは、1DAI=1ドルの価値に安定するよう管理されています。その理由を、話していきます。

✅ステーブルコイン「DAI」が安定する理由

・担保にできる仮想通貨が豊富

・利用手数料を変動させて供給管理ここから「DAIは安定している」といわれる。担保にできる仮想通貨は、30種類以上といわれ、手数料も需要によってコントロールすることで、安定しやすい。

DAIは真の「ステーブル」。— さいとう @ DeFiブロガー (@saito_pickNEWS) November 1, 2021

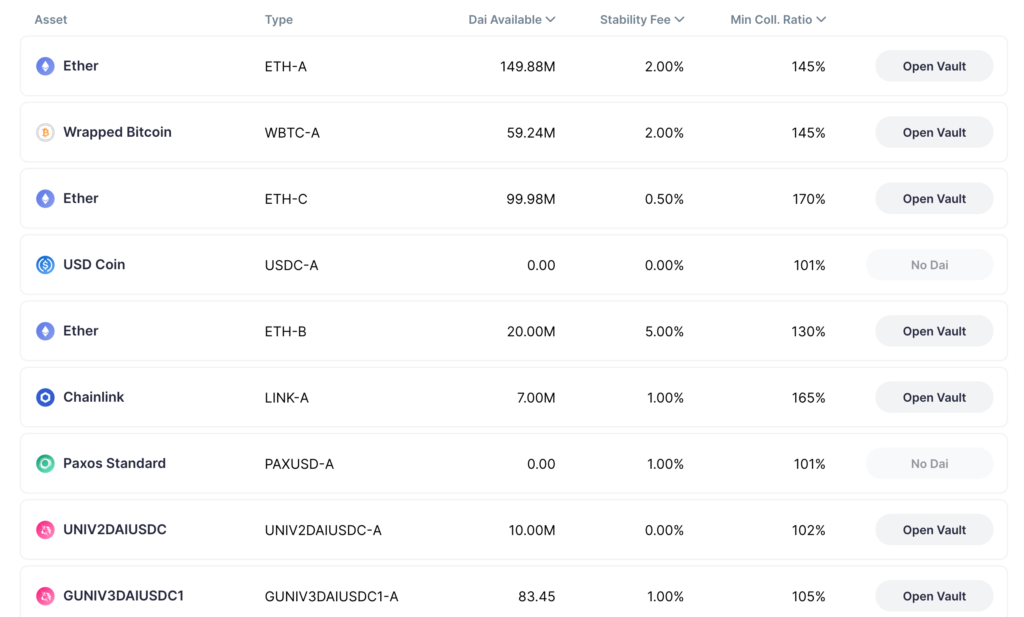

・その数30種類!

DAIは、担保にできる仮想通貨が、30種以上とかなり豊富です。

しかも、DAIに対応するプラットホームも多いため、相性が良く、需要も高まっています。

元々DAIは、2019年10月まで、担保にできるのは、イーサリアムのみ。(Single-Collateral:単一担保)

ですので、DAIの価値はイーサリアムに依存していました。

しかし、2020年11月から複数の資産を担保にできるように。(Multi-Collateral:複数担保)

その最初は、BAT(Basic Attention Token)でした。

・価値の上下、手数料の上下

TRFM(目標レートフィードバックメカニズム) といわれ、DAIの価値の上下に合わせて、出金手数料も上下させる仕組み。

DAIには、Stability Feeといって、引き出す際に手数料がかかります。この手数料を、変動されるカタチです。

たとえば、DAIの価値が下がった場合、手数料を引き上げれば、DAIの全体量を調整できます。

これによって、DAIの需要と供給をコントロールし、価値が安定します。

注意点も

✅ステーブルコイン「DAI」の注意点

・過剰担保が必要

・担保が一定数下回ると、自動精算

・精算されると、罰金も払う必要ありDAI発行で、この3点に気をつけたい。発行量×1.5倍のクリプト担保が必要。発行できても、変動によって150%下回れば、自動精算。負債となった額に罰金もかかる。注意です。

— さいとう @ DeFiブロガー (@saito_pickNEWS) November 2, 2021

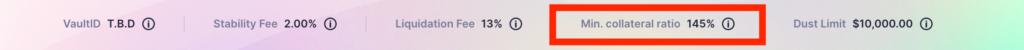

・担保率150%以上

DAI発行は、「過剰担保」が必要なことに、注意が必要です。

Collateralization Ratio(担保率)が、150%以上ないと、DAIを発行できません。

発行の最低量は、100DAI以上になります。

たとえば、イーサリアム担保に100DAIを発行する場合。100DAI=100ドルなので、150ドル以上分のETHが必要になります。

・発行できたとしても…

DAIを発行できても、注意が必要です。

それが、Collateralization Ratio(担保率)が一定数下回ると、自動精算されてしまうことです。

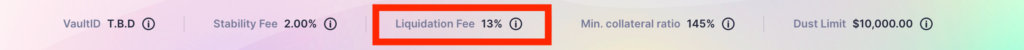

Liquidation Ratio(精算率)といった数値です。

精算率を下回ると、

「担保を追加しDaiをキープ」か

「Daiを返却し担保引き出し」となります。

もしくは、担保がオークションで売られ、DAIと交換されます。

そこで得られたDAIと、金庫に預けて得られた金利(DAI)で、金庫の負債を補うカタチ。

・さらに罰金も!

精算されると、さらにLiguidation Fee(罰金)を払わなくてはなりません。

先ほど補われたDAI×Liguidation Fee分の罰金を、払うことに。

つまり、担保がギリギリだと、精算されるリスクと罰金を払うリスクがあります。

ですので、150%ギリギリで担保を預けるのでなく、少し余裕を持って入れ、担保率を高くしておきましょう。

発行方法

ここから、DAIの発行を解説していきます。

1.国内取引所で、仮想通貨購入

2.ウォレットに送金

3.ウォレットとMakerを接続

4.Makerで金庫を作り、DAI発行

5.DAI返却、担保回収

手順1〜2「国内→ウォレットへの送金」は、コチラを参考にどうぞ。

=====

3.ウォレットとMakerを接続

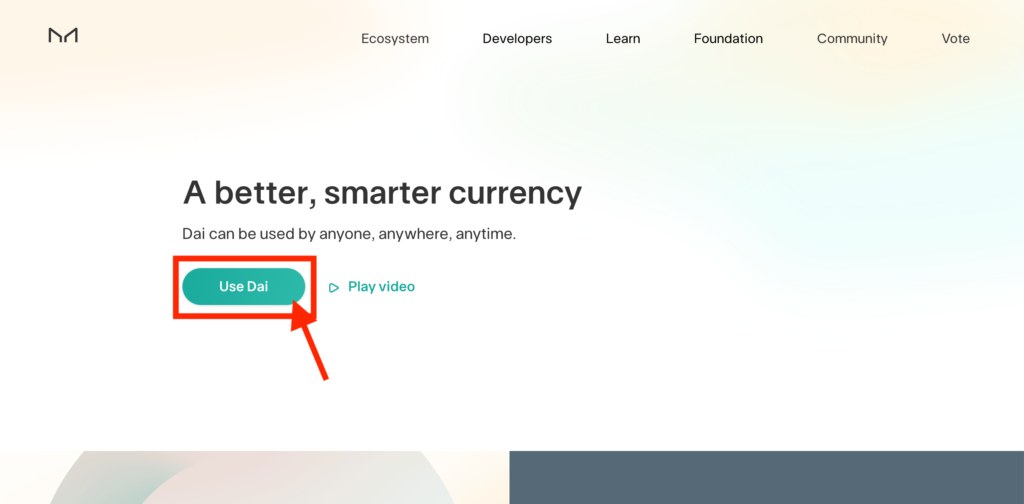

▶︎Makerを開きます。

▶︎トップページ→「Use Dai」

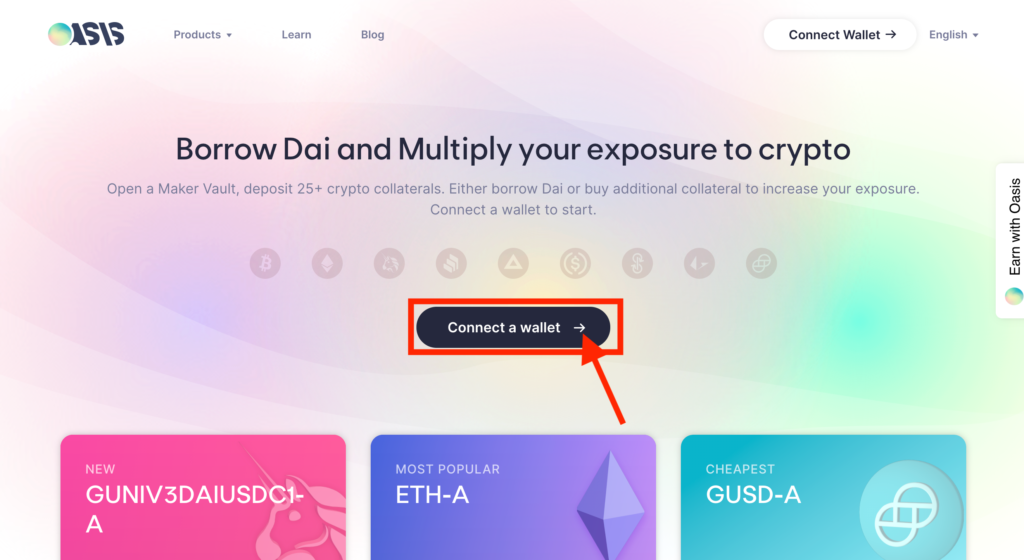

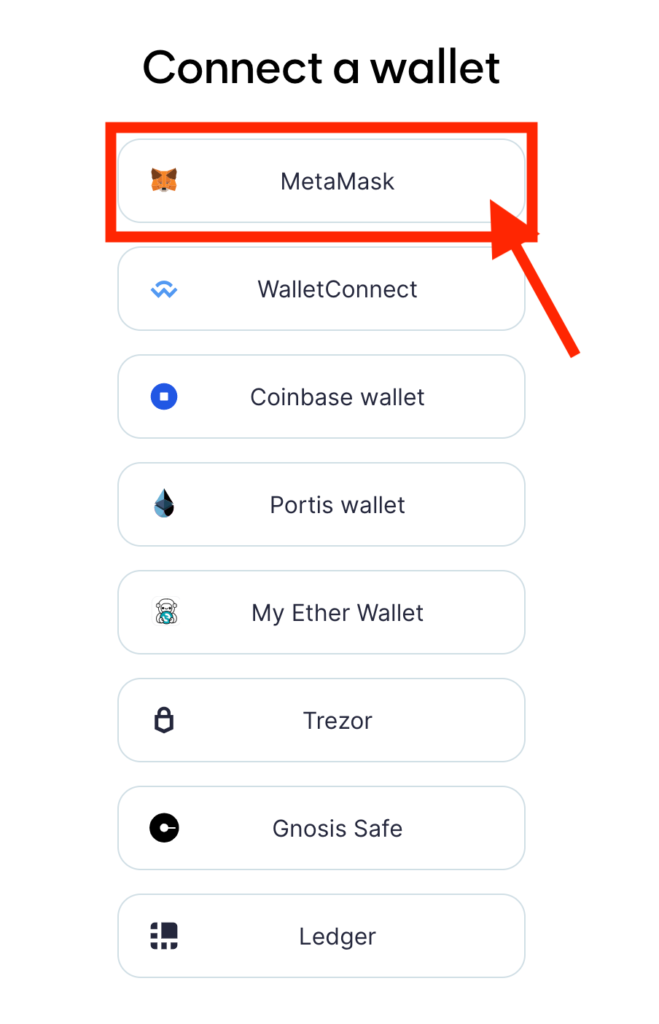

▶︎「Connect wallet」でMetaMaskを選択

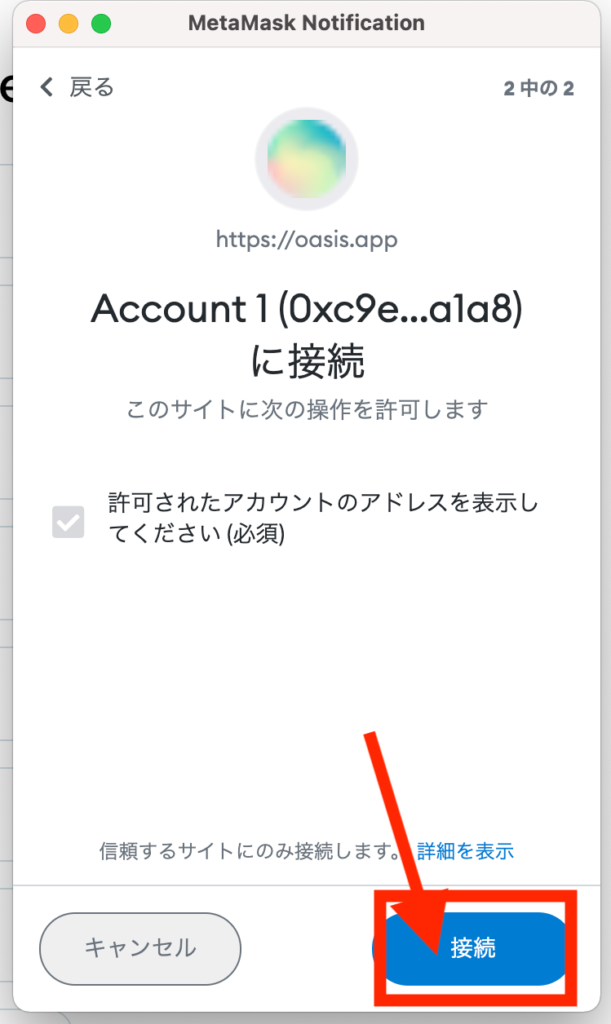

▶︎「次へ」→「connect」

メタマスクと接続できました。

=====

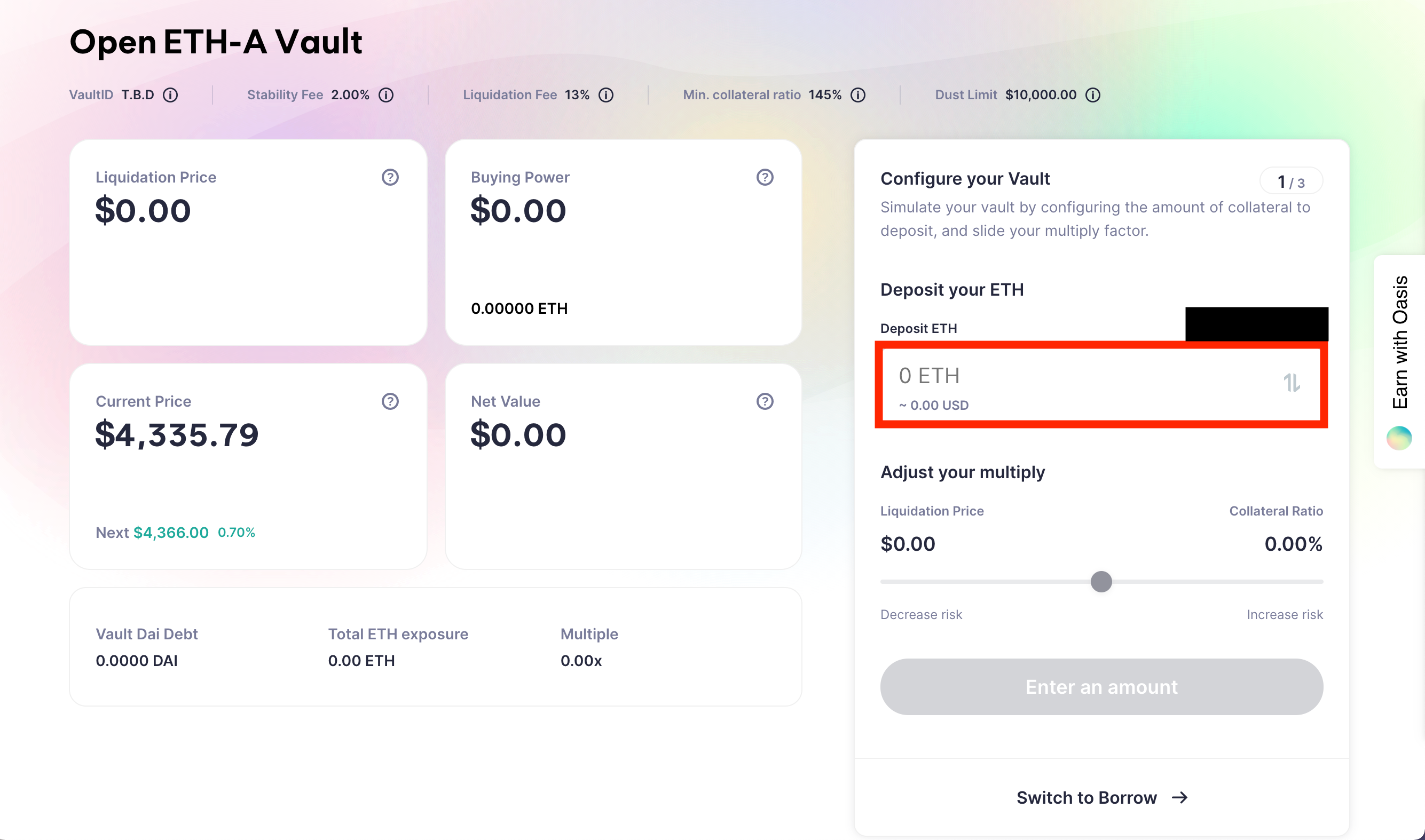

4.Makerで金庫「Vault」を作り、DAI発行

まず、金庫を作ります。

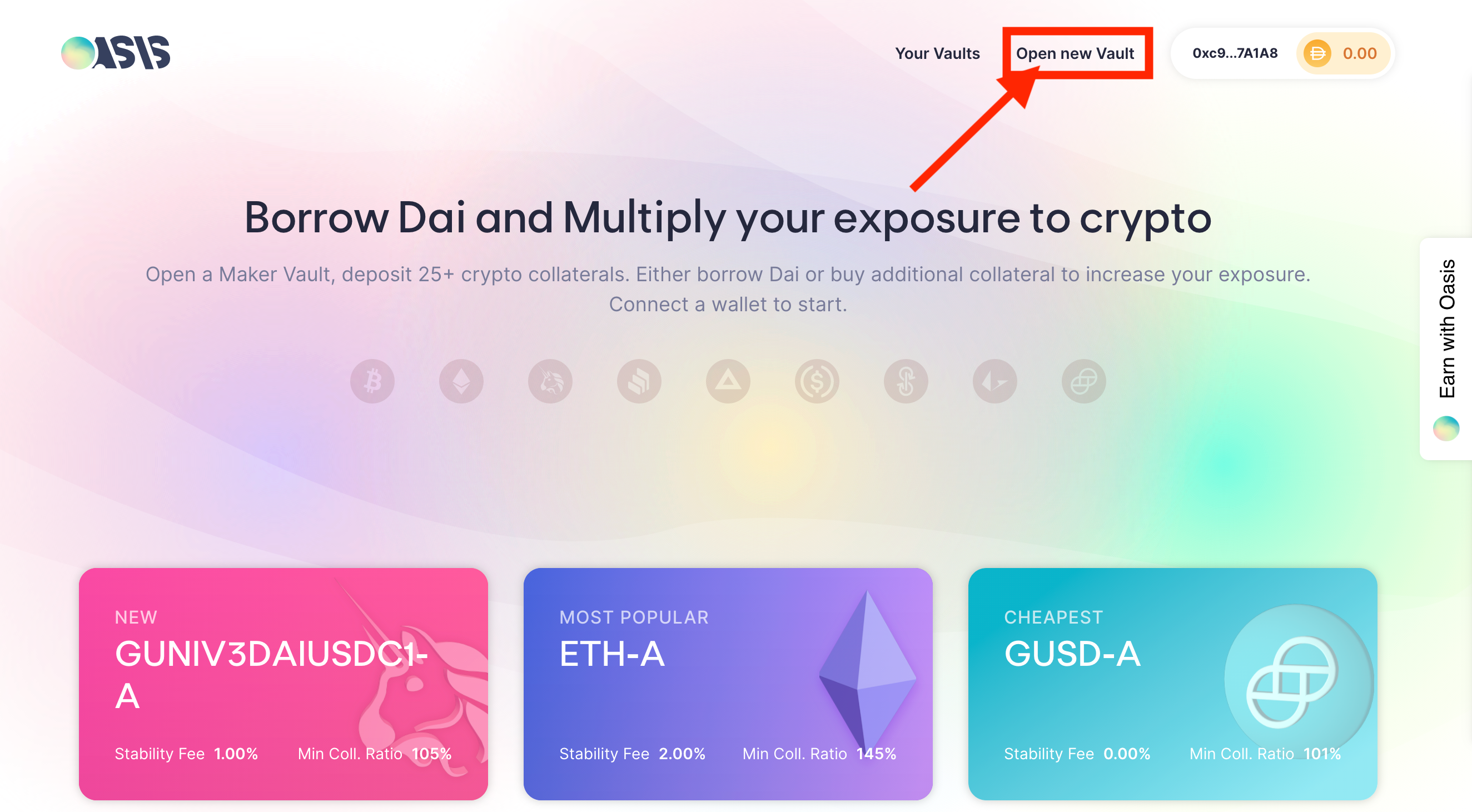

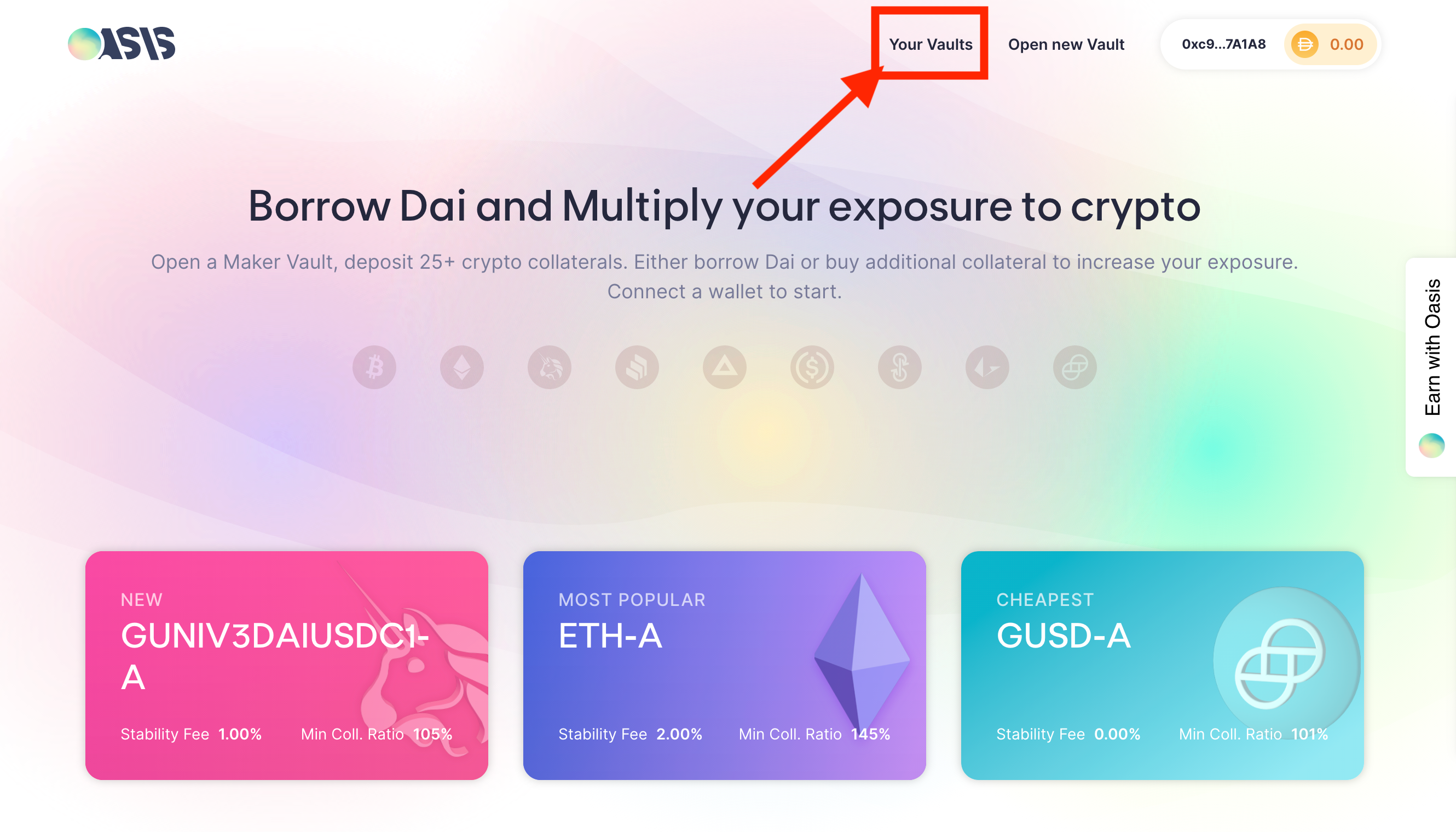

▶︎「Open new Vault」をクリック

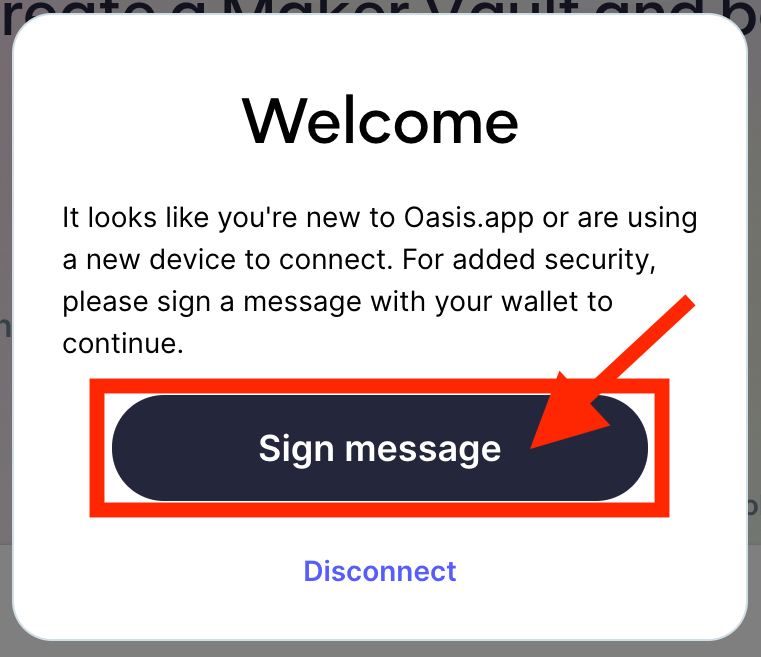

▶︎「Sign Message」で署名

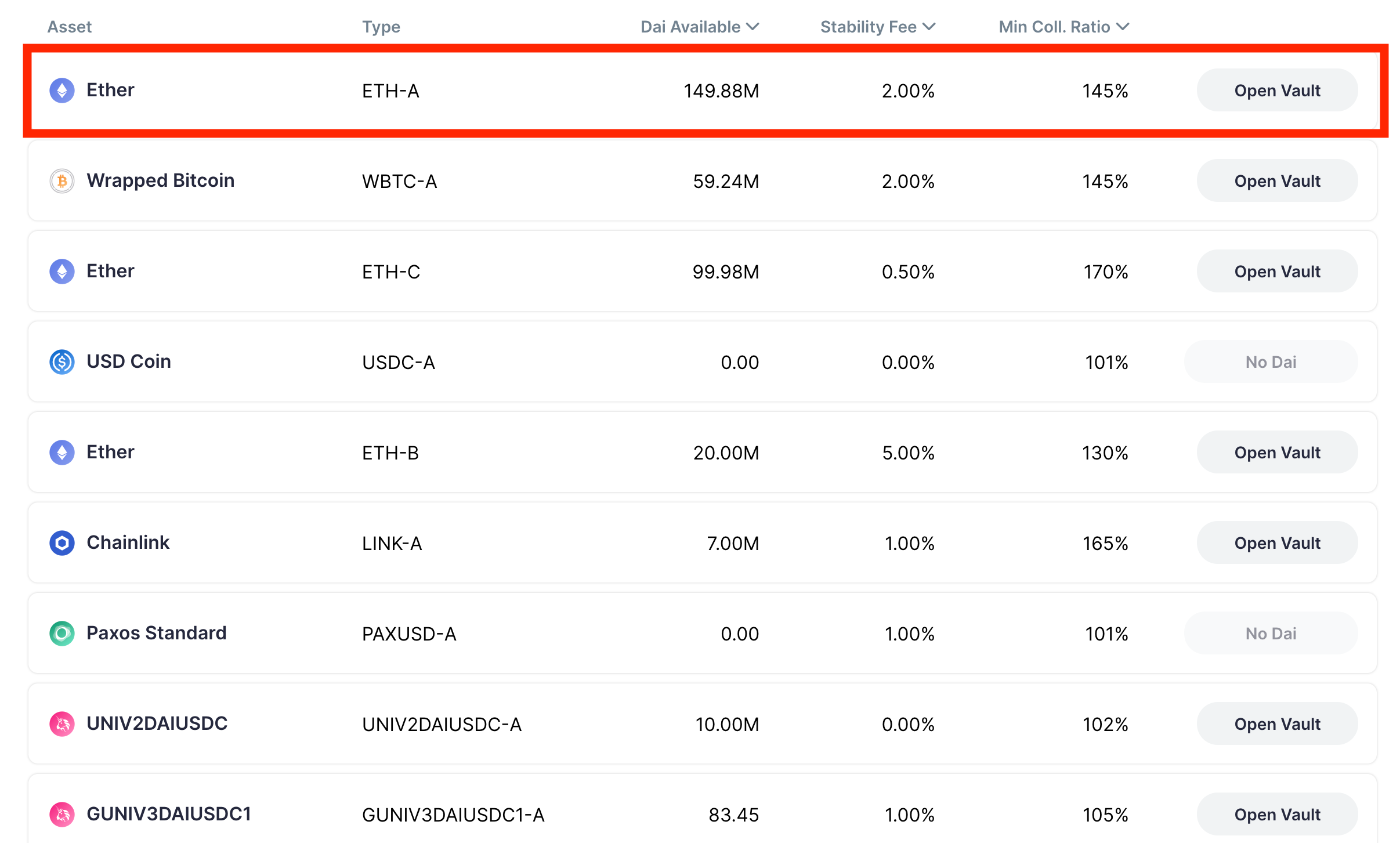

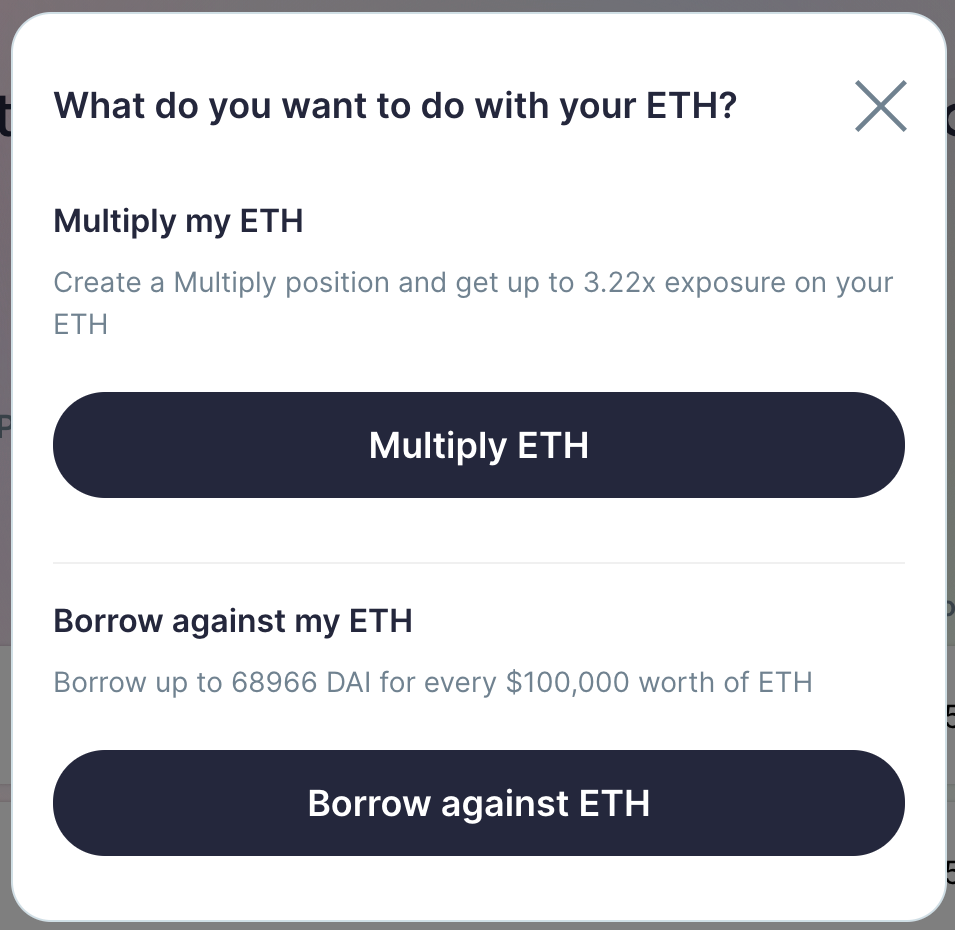

▶︎担保にする仮想通貨を選択→「Borrow against ETH」

※ここでは「ETH-A」を選びました

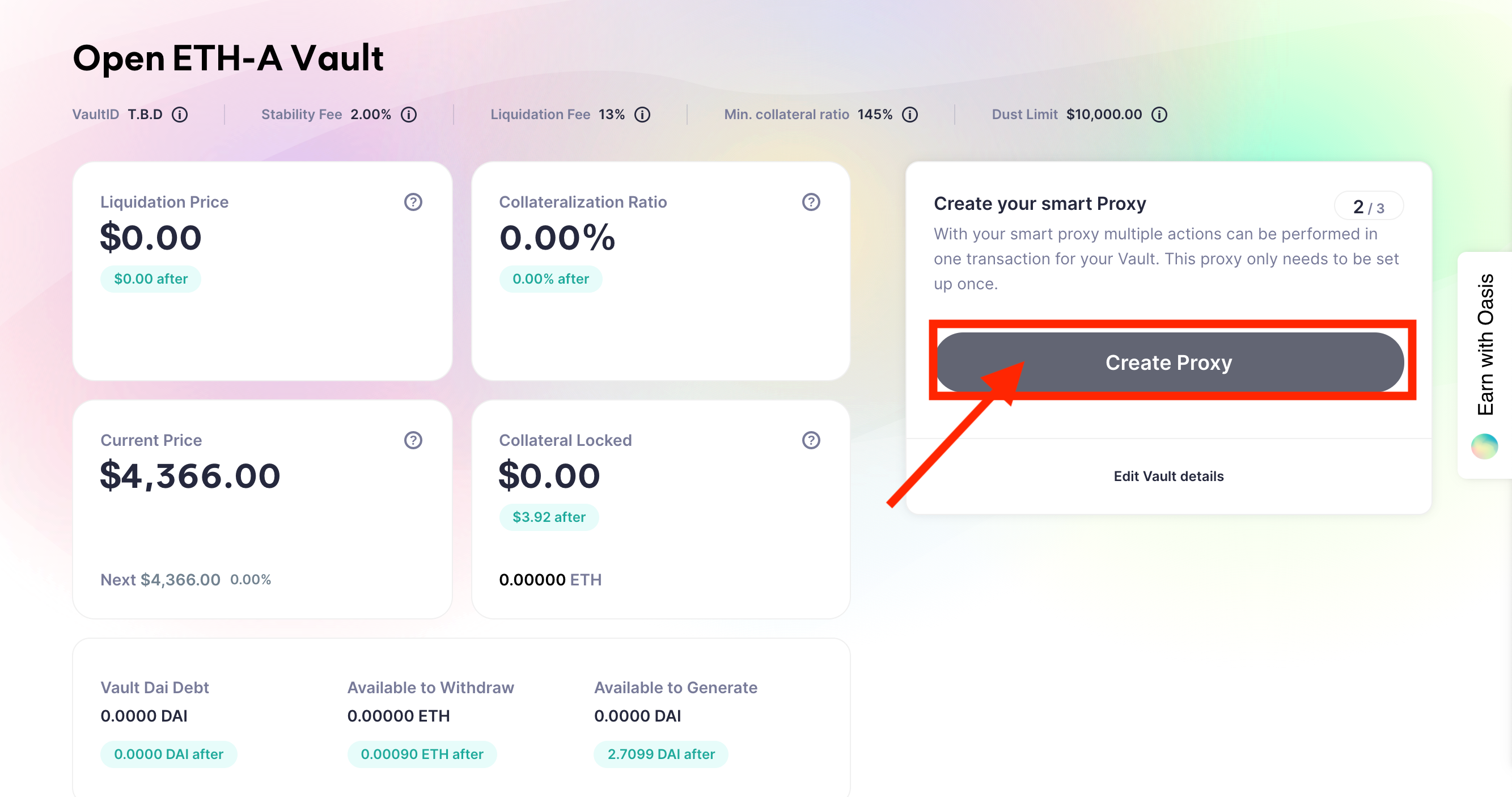

▶︎「Switch to Multiply」→金額入力→「Setup Proxy」→「Create Proxy」

▶︎「Switch to Multiply」→金額入力→「Setup Proxy」→「Create Proxy」

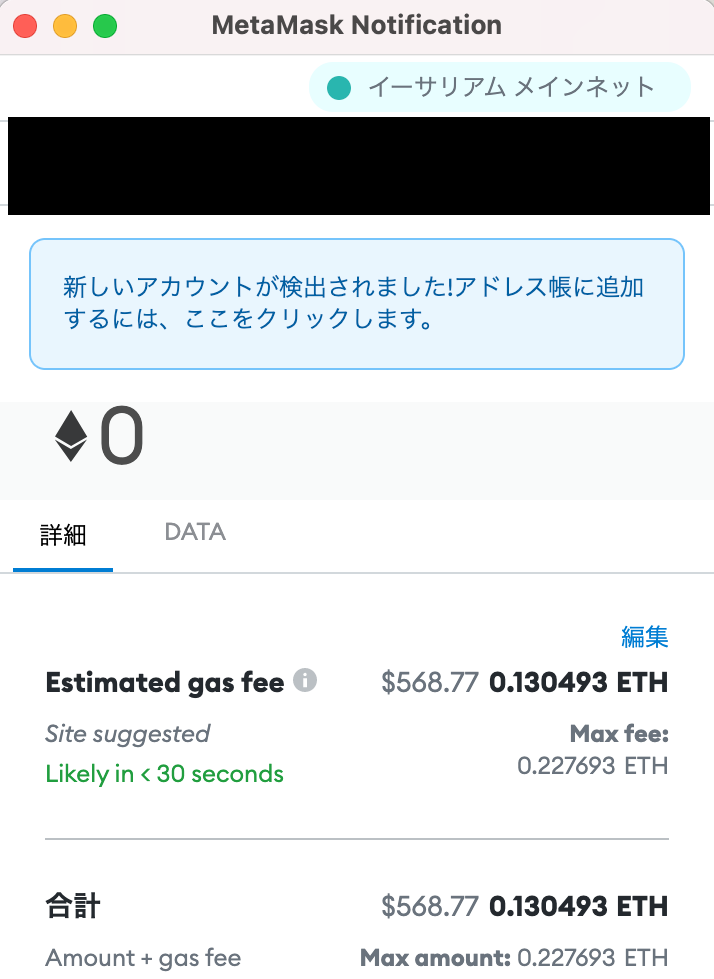

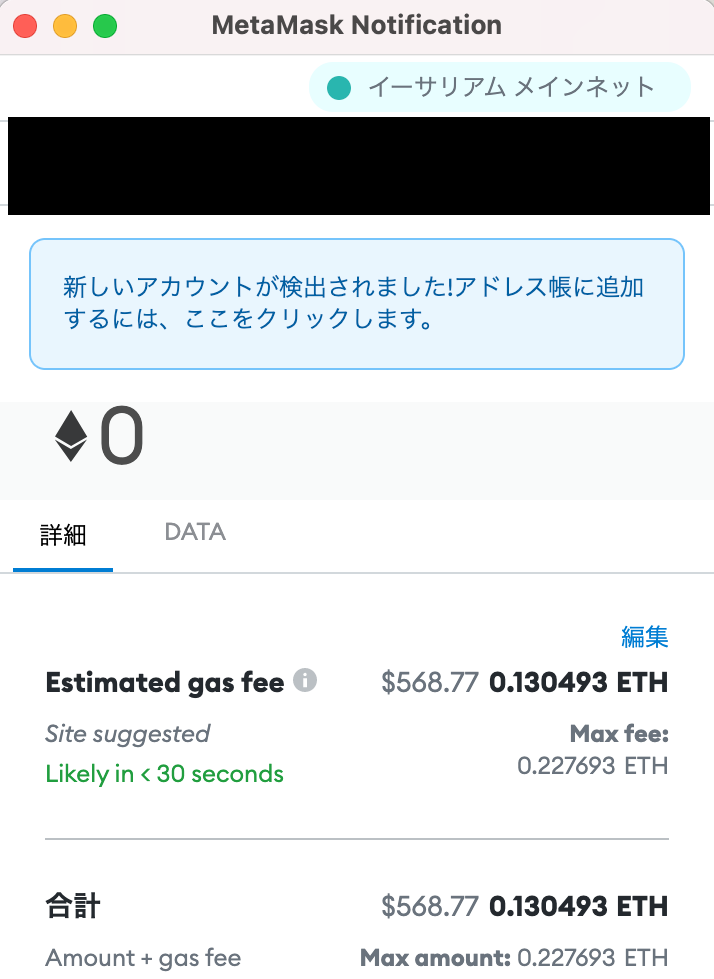

▶︎メタマスクでガス代確認

※ガス代が少し高いので、資金に余裕を持って入れましょう

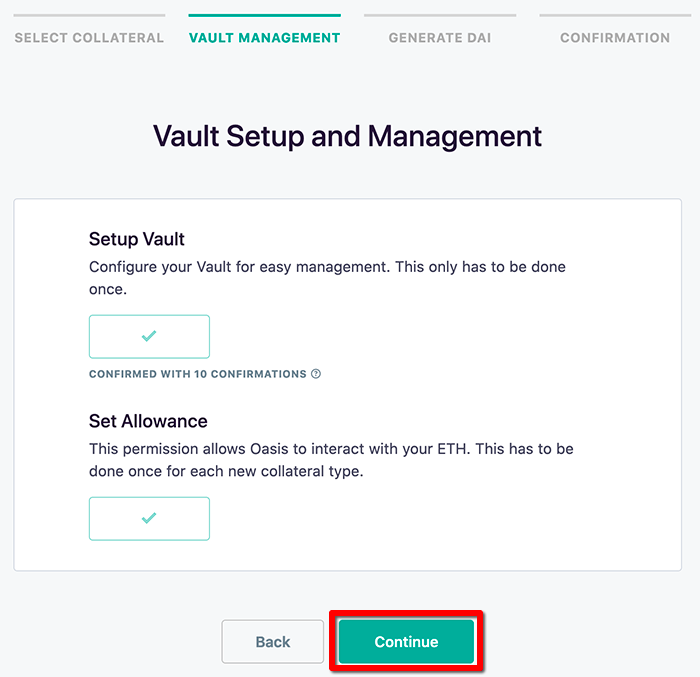

▶︎「Continue」

続いて、担保を預けて、DAIを発行します。

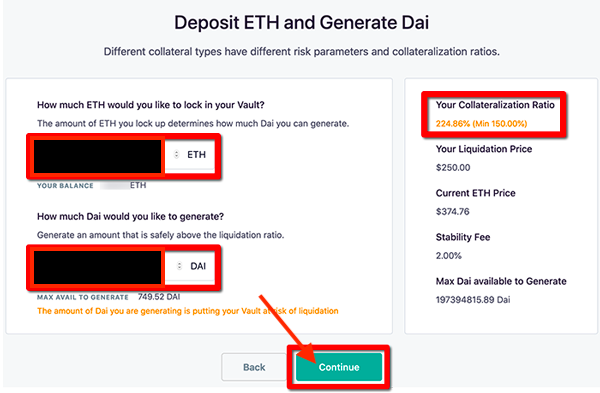

▶︎ETHとDAIの量を設定→「Continue」

※ここで担保率150%下回る場合、発行できません

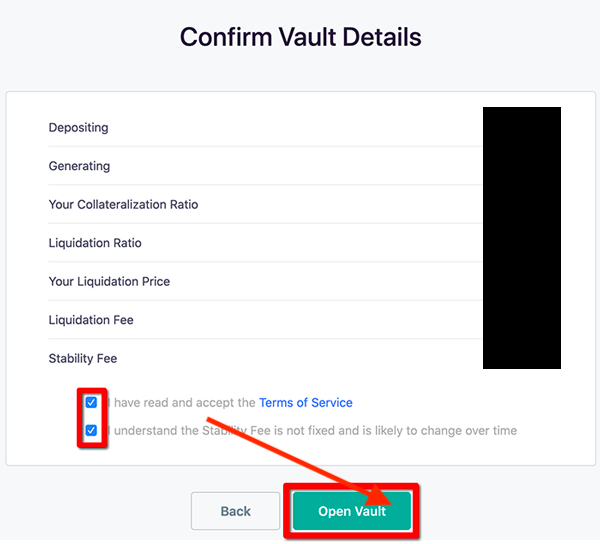

▶︎内容確認し、OKならチェック入れる

▶︎ガス代等確認

DAIが発行できました。

=====

5.DAI返却、担保回収

・Deposit: 担保の預け入れ

・Withdarw: 担保の引き出し

・Pay Back: DAIの返却

・Generate: DAIの発行

注意としては、

・Withdarw: 担保の引き出し

・Generate: DAIの発行

をすると、担保率下がる&精算リスクが高まります。

ですので、担保を追加で預けるか、DAIを返却して、手元にお金を戻す必要があります。

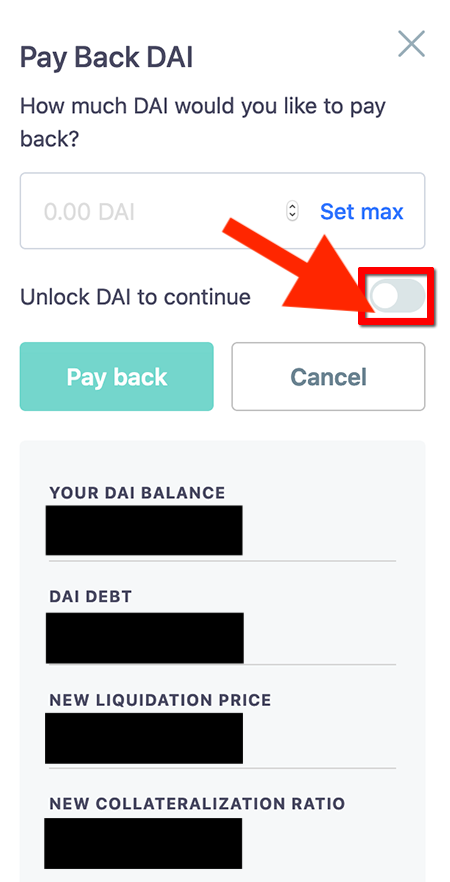

ここで、「Pay Back:DAIの返却」について解説します。

▶︎「Your Vault」→「Pay Back」

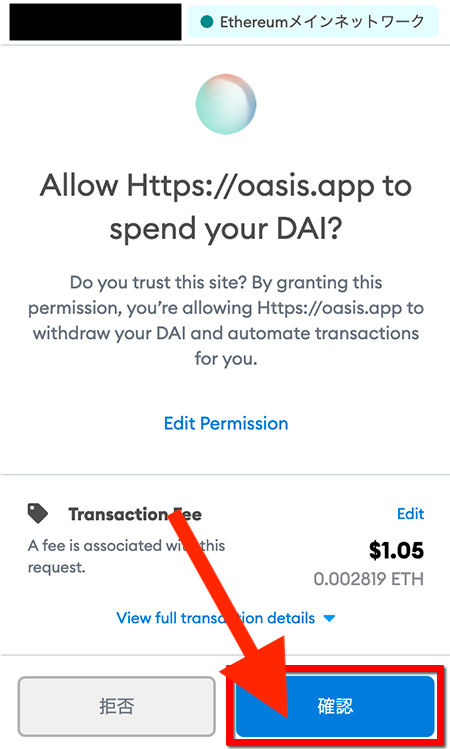

▶︎「Unlock DAI to Continue」→On

▶︎手数料確認

▶︎数量指定→「Pay Back」で完了です。

■ガバナンストークン「MKR」

・イーサリアムブロックチェーン上で管理

・MKRの価値が、安定するような仕組みを導入する

運営が「分散的」

ガバナンストークン「MKR」を保有していれば、Makerの決定に参加できるのが、大きな特徴になります。

プロトコルの変更に投票できたり、MKR量に合わせ、投票力が変わってきます。

つまり、多く持っていれば、より深く関われるカタチ。

決められること

MKRを持っていることで、投票できるのは、主に以下の5つになります。

・DAIを作るための、新しい担保資産の決定

・担保のリスク修正

・DAI貯蓄率の変更

・Makerシステムの選挙

・プラットフォームのアップグレード

意図的に価値を設計

MKRは、バーン(焼却)という仕組みを導入し、価値が安定的というのも特徴です。

もし、Maker内のお金が足りなくなる場合、MKR追加で発行し、バーンして、DAIを調達します。これにより、負債を補います。

なので、MKRの供給は、市況とDAIの量に応じて変化します。

MKRの供給量に制限はないので、需要と供給を、コントロールし、価値を維持してます。

購入方法

さきほどの、DAI発行よりもカンタンで、初心者にはオススメです。

残念ながら、MKRは国内取引所で、取り扱っていないというのが、難点です。ですので、必ず海外取引所が必要となります。

1.国内取引所で、仮想通貨買う

2.海外取引所に、送る

3.海外取引所で、MKR銘柄買う

手順1〜2「国内→海外への送金」は、コチラの記事をどうぞ。

=====

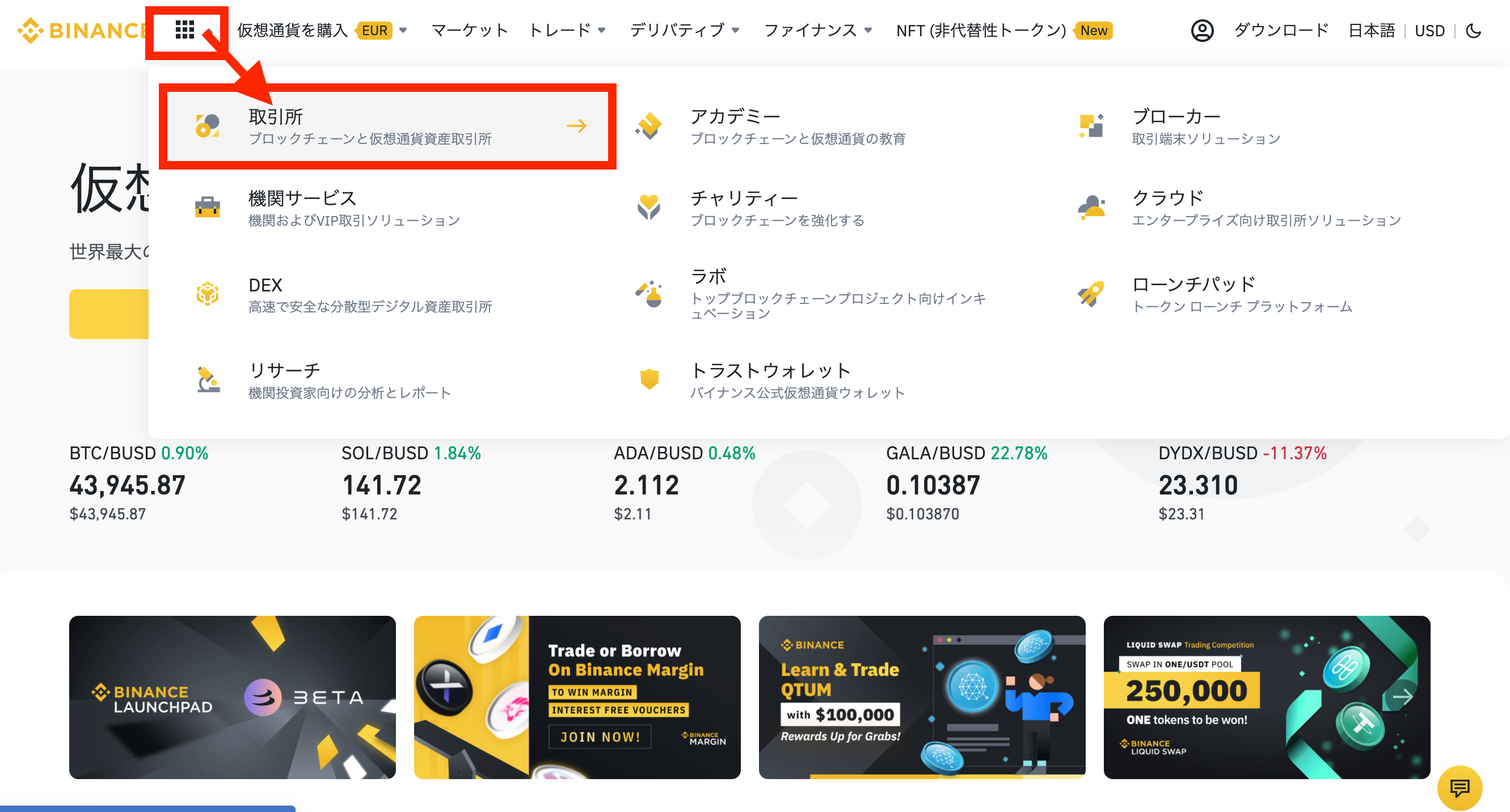

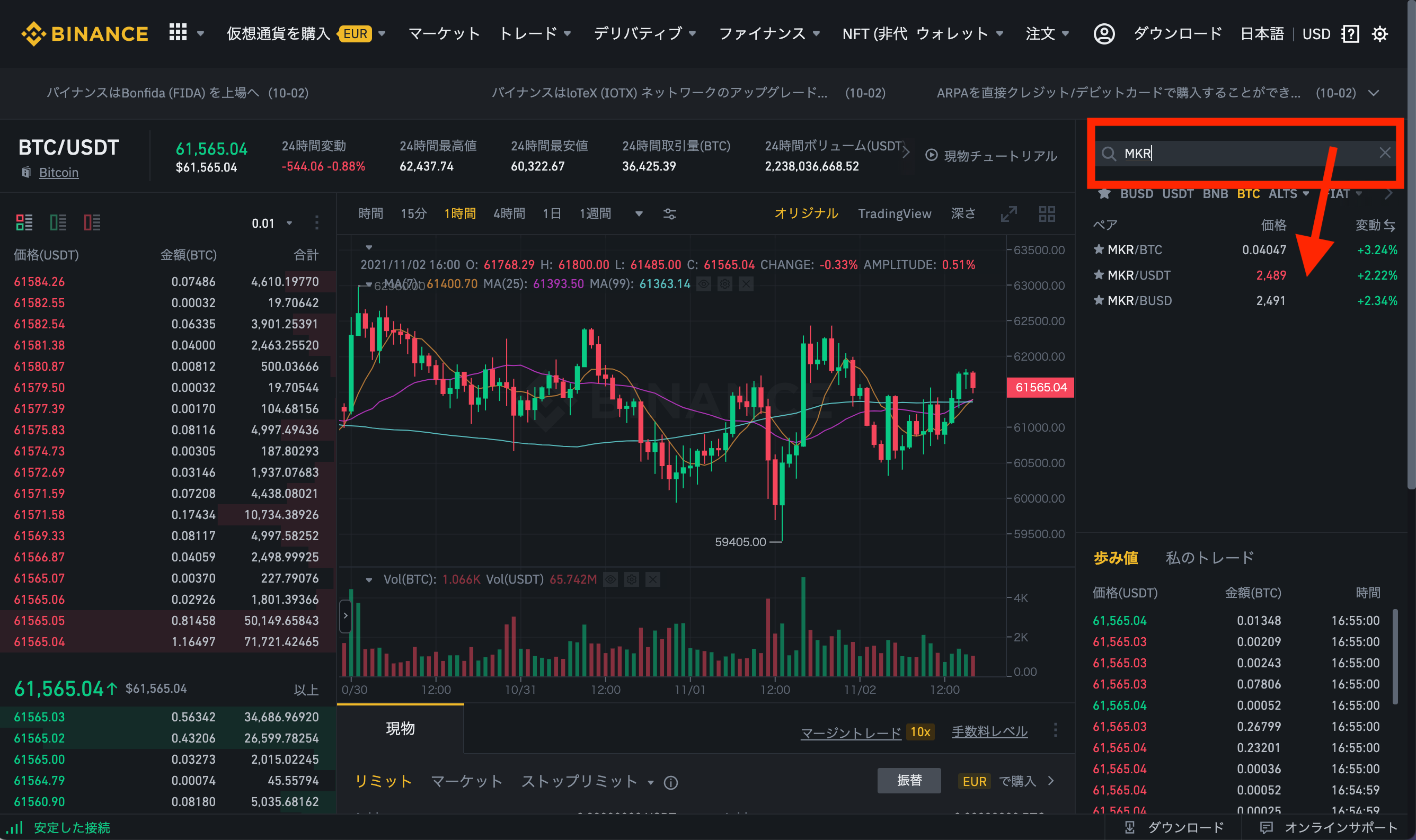

3.海外取引所で、MKR銘柄買う

最後に、銘柄を買っていきましょう。

▶︎入金確認できたら、メニュー→「取引所」

▶︎検索で、MKR銘柄を検索→「購入」

購入完了です。銘柄が値上がりすれば、利益となります。

■まとめ

・MKRを持った人たちが集まった組織「MakerDAO」によって、分散的な運営方針

・DAIは、イーサリアムなどの仮想通貨担保に発行する

・MKRがあれば、プロジェクトの決定に関われる

・MKR銘柄を買うのが、最初はオススメ

以上になります。

では。

「トレンド掴んで、稼ぐニュース」

をLINEで配信してます。

コメント